減価償却時に、平成26年度または平成23年度の税制改正による調整を行います。

中小企業等が機械等を取得した場合に、特別償却や税額控除を適用することができます。

注意:税制改正の調整

適用するには、税務署に一定の事項を記載した届出書の提出が必要です。

[固定資産新規作成(修正)]ダイアログで即時償却するための金額を入力した時に、ダイアログ下部のヒントボックスに「下記の合計が『差引改定取得価額』を超えています。」というエラーメッセージが表示された場合は、税制調整を行います。

手順

| 1. | [税制調整]ボタンをクリックします。 |

| 2. | [税制調整]ダイアログが表示されるので、[特別償却費の計上で即時償却を適用する]にチェックを付けて、[OK]ボタンをクリックします。 |

[固定資産新規作成(修正)]ダイアログに戻ります。

| 3. | (個人の場合のみ)必要に応じて、[基本]ボタンをクリックして[摘要]に措法の条項・番号を入力します。 |

措法の条項・番号は税務署などでご確認ください。

| 4. | [OK]ボタンをクリックします。 |

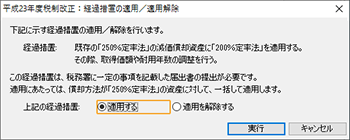

ツカエル会計を新たに導入する時など、登録する固定資産に平成23年度税制改正の経過措置を適用している場合は、次の手順で設定します。

【経過措置を適用する固定資産を新規入力する場合】

経過措置の適用可能な事業年度の入力時のみ設定できます。

この経過措置は、資産ごとに行うことができず、該当する資産に一括で適用します。

手順

| 1. | 固定資産を登録します。(詳細) |

| 2. | [固定資産管理]ウィンドウで、経過措置を適用する固定資産を右クリックして、表示されるメニューより[平成23年度税制改正:経過措置の適用/摘要解除]をクリックします。 |

| 3. | [上記の経過措置]で「適用する」を選択します。 |

適用を解除するには、「適用を解除する」を選択します。

| 4. | [実行]ボタンをクリックします。 |

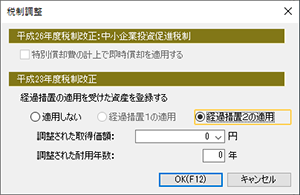

【経過措置を適用している固定資産を入力する場合】

今年度分からツカエル会計を導入するなど、すでに経過措置を適用している(減価償却中の)固定資産を入力します。

手順

| 1. | 固定資産を登録します。(詳細) |

メモ:[基本]ボタンをクリックしたページ

[償却区分]で「個別償却」を選択し、[耐用年数]には調整された耐用年数を入力してください。

[固定資産新規作成]ダイアログ下部のヒントボックスに「『取得日』が平成24年4月1日以降の資産では『250%定率法』を選択できません。」または「『取得日』が平成24年4月1日より前の資産では『200%定率法』を選択できません。」というエラーメッセージが表示されます。

| 2. | [税制調整]ボタンをクリックします。 |

| 3. | [税制調整]ダイアログが表示されるので、[平成23年度税制改正]で「経過措置1の適用」または「経過措置2の適用」を選択します。 |

| 4. | 「経過措置2の適用」を選択した場合は、[調整された取得価額]に調整後の金額、[調整された耐用年数]に調整後の耐用年数を入力します。 |

| 5. | [OK]ボタンをクリックします。 |

| 6. | [固定資産新規作成]ダイアログに戻り、[OK]ボタンをクリックします。 |