償却済みの資産を相続した場合の期首帳簿価額の登録や平成23年度税制改正の経過措置(既償却資産の200%定率法の適用)の適用結果の情報確認を行うことができます。

メモ:期首帳簿価額

償却中の資産を登録する場合は新規作成/修正ダイアログの期首帳簿価額欄で入力できますが、相続した資産の登録の場合は取得日との関連で期首帳簿価額欄が入力不可の状態になっています。

手順

| 1. | [固定資産新規作成(修正)]ダイアログの[調整/確認]ボタンをクリックします。 |

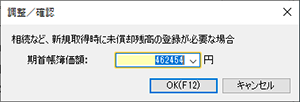

| 2. | [調整/確認]ダイアログが表示されるので、必要な登録や確認を行います。 |

●[調整/確認]ダイアログ

●[調整/確認]ダイアログの設定項目

|

項目 |

概要 |

|

[期首帳簿価額] |

相続した資産の期首帳簿価額(未償却残高)を登録します。 |

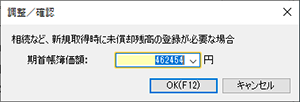

●[調整/確認]ダイアログ(経過措置(200%定率法適用)の資産)

●[調整/確認]ダイアログの確認項目

|

項目 |

概要 |

|

[経過措置(200%定率法の適用)] |

適用された場合、「適用あり」と表示します。以後、適用時の期首未償却残高を取得価額とみなして定率法の計算を行います。また未償却割合を自動で計算して経過年数を求め、耐用年数も調整します。 |

|

[適用時に調整した取得価額] |

経過措置を適用した場合の調整された取得価額を表示します。以後、この値を取得価額として減価償却の計算を行います。 |

|

[法定耐用年数] |

経過措置適用前の法定耐用年数を表示します。[耐用年数]欄の年数は、調整後の値を表示しています。 |

メモ:平成23年度税制改正の経過措置

平成23年度税制改正の経過措置(既償却資産の200%定率法の適用)を適用した場合、取得価額と耐用年数を調整します。 調整された取得価額と変更前のその資産の法定耐用年数を確認できます。 この経過措置の適用が無い資産の場合は、項目の表示は行いません。